Superintendencia de Pensiones elabora documento que analiza la veracidad de afirmaciones que circulan sobre el sistema de pensiones chileno.

Artículo publicado el 26 de Junio 2020 en:https://www.spensiones.cl/portal/instit … 13994.html

Puedes descargar archivo en PDF en el siguiente link:https://www.spensiones.cl/portal/instit … urso_1.pdf

Afirmaciones y datos

1. «En 1981 se crean las AFP. Era un buen sistema con comisiones altas que tenía una *garantía mínima de UF + 4% al año*. En una cuenta individual inembargable».

Afirmar que las AFP garantizaban una rentabilidad mínima de UF + 4% anual al inicio del sistema es falso, dado que nunca ha existido una rentabilidad mínima garantizada. El argumento utilizado en dicha afirmación lo que hace es confundir el sistema de AFP con la existencia del llamado bono de reconocimiento. El bono de reconocimiento fue creado como instrumento que permite reconocer los aportes efectuados por el trabajador en el antiguo sistema previsional, cuando ese trabajador se cambió desde el sistema de reparto al sistema de AFP. El bono de reconocimiento es el que entrega una rentabilidad de IPC + 4%, y se deposita en las cuentas de capitalización individual del trabajador sólo cuando éste se pensiona.

Por otro lado, las cuentas de capitalización individual son propiedad de cada afiliado y son inembargables. Esto no ha cambiado en el tiempo. Más aún, la inembargabilidad es para todas las cuentas de capitalización individual (es decir, la cotización obligatoria que se realiza en una administradora de fondos de pensiones), independiente de si el afiliado tiene o no bono de reconocimiento.

2. «En 30 años la jubilación estimada sería el doble de la renta base».

Esta afirmación es falsa. No existe una definición de esa naturaleza ni en el DL 3.500, de 1980, ni en las sucesivas modificaciones legales y normativas que se han implementado en materia previsional. El sistema de capitalización individual obligatoria en una AFP fue creado como un régimen de contribuciones definidas, es decir, se sabe exactamente cuánto se aporta (el 10% del sueldo bruto) y de beneficios variables, lo que quiere decir que la pensión dependerá de la contribución individual y de las rentabilidades obtenidas por los fondos de pensiones en el tiempo. Por esta razón, no es posible proyectar que las rentas de una persona al momento de pensionarse puedan duplicarse, aun cuando haya cotizado durante toda su vida laboral activa.

Archivos de prensa sostienen que en el marco de la creación del Decreto Ley 3.500, de 1980, hubo estimaciones iniciales que señalaban que un trabajador que cotizara en el sistema de capitalización individual por un período de 30 años o más, sin lagunas previsionales, y por un sueldo que en el tiempo se mantuviera más bien estable, podría recibir una pensión del orden de 70% de su renta promedio de los últimos 10 años de cotización. Pero esas proyecciones se basaban en un perfil de cotizante definido y circunstancias del mercado laboral que, en la realidad, no se cumplieron. Esto es: una persona que cotizaría cada mes, durante más de 30 años, con un sueldo constante y en una época con menores expectativas de vida. La realidad del mercado laboral chileno ha sido otra: los afiliados tienen menores sueldos al empezar su vida laboral (es decir, cotizan por menos remuneración), tienen lagunas previsionales a lo largo del tiempo y, además, viven en promedio mucho más tiempo que sus antepasados.

3. «No importaba cuánto ganara o perdieran en bolsa, *los controladores respondían por las pérdidas*, pues era su responsabilidad como administradores de tus fondos».

Esta afirmación también es falsa. En el sistema de capitalización individual es el afiliado quien asume el riesgo de pérdida, cuando los fondos de pensiones obtienen retornos negativos por los instrumentos en que están invertidos, así como también es el afiliado el que obtiene como beneficio una ganancia cuando esas inversiones logran una rentabilidad positiva.

Respecto de los datos históricos, a lo largo del tiempo se observa que los fondos de pensiones han tenido más ganancias que pérdidas. Datos sobre la rentabilidad histórica de los fondos de pensiones se pueden obtener en el siguiente link: http://www.spensiones.cl/apps/centroEst … =fondospen

4. «Esto es lo creado por Piñera».

A inicios de la década de los 80, como entonces ministro del Trabajo, el economista José Piñera lideró la propuesta de introducir un sistema de capitalización individual obligatoria en Chile. Esta iniciativa finalmente dio curso al Decreto Ley 3.500, del 13 de noviembre de 1980, que establece un sistema de pensiones de vejez, de invalidez y sobrevivencia derivado de la capitalización individual obligatoria en una administradora de fondos de pensiones (AFP), el cual sigue vigente.

Dicho lo anterior, ha sido al alero de los gobiernos elegidos democráticamente que se han implementado las regulaciones más estrictas sobre las AFP, las fiscalizaciones más rigurosas en la prestación de sus servicios, una mejor atención a los afiliados y la creación de un Pilar Solidario, de financiamiento fiscal y orientado exclusivamente a entregar beneficios a personas que por diversas razones no cuentan con ahorros previsionales para financiar una pensión o si cuentan con ellos, la pensión que obtienen es muy baja y requieren ayuda del Estado.

5. «AYLWIN cambia los art 36 y 37 de la ley 18.481, *LAS AFP NO COMPENSAN POR PERDIDA por no cumplir la rentabilidad mínima*».

Esta frase sugiere que habría existido una rentabilidad mínima para los fondos de pensiones como si se tratara de un retorno fijo o rentabilidad absoluta. Eso nunca ha existido. La rentabilidad mínima es una fórmula que considera las rentabilidades que obtienen los fondos de pensiones administrados por las distintas AFP y que consiste en lo siguiente: si los fondos de pensiones administrados por una AFP obtienen una rentabilidad que se distancia mucho por debajo del promedio de la rentabilidad que obtienen los mismos fondos administrados por sus competidores, la AFP que generó menos rentabilidad para sus afiliados debe compensarlos por la diferencia. Esta disposición sigue vigente y no ha sido derogada.

Para mayor claridad, precisamos que el artículo 37 de la citada Ley N° 18.481 establece que «la rentabilidad mínima a que se refieren los incisos anteriores estará asegurada por los mecanismos y en la forma descrita en los artículos 38, 39 y 40 y en el orden allí contemplado». El citado artículo 40, de hecho, es el que se refiere al denominado encaje obligatorio que deben mantener los accionistas de las AFP, el cual se exige precisamente porque la legislación señala que las AFP deben compensar a los afiliados por no cumplir el requisito de rentabilidad mínima.

6. «FREI: Decreta la ley 19641, se incorpora el concepto de rentabilidad negativa. *LAS AFP PUEDEN PERDER TU PLATA*. Los fondos no son intocables».

La posibilidad de que en ciertos períodos de tiempo los fondos de pensiones obtengan rentabilidades negativas o pérdidas ha estado presente desde la creación del sistema. Nunca se ha garantizado que no existirán rentabilidades negativas o que se compensará al existir estas.

Uno de los principales cambios que introdujo la citada Ley N° 19.641 fue precisamente para beneficio de los afiliados, ya que antes de dicha ley se obligaba a las AFP a constituir la denominada Reserva de Fluctuación de Rentabilidad, la cual era utilizada cuando las rentabilidades obtenidas por los fondos de pensiones eran negativas en relación a las rentabilidades promedio obtenidas por los fondos de todas las AFP. Dado que la Reserva de Fluctuación de Rentabilidad se formaba con los excesos de rentabilidad efectiva obtenidos por los propios afiliados, cuando los retornos de sus fondos de pensiones superaban la banda establecida en la ley, en la práctica esto implicaba mayores pérdidas para las personas cuando se daba ese caso.

Lo que hizo la Ley 19.641 fue establecer que las administradoras no debían constituir la mencionada Reserva de Fluctuación de Rentabilidad cuando los fondos de los afiliados obtienen una rentabilidad efectiva por sobre la banda establecida en la ley. Es decir, se busca beneficiar directamente al afiliado, ya que aun cuando ese afiliado obtiene una rentabilidad superior a la rentabilidad promedio que obtienen en el mismo fondo las otras AFP, el exceso de rentabilidad se queda en su cuenta y aumenta su saldo previsional. Si el caso es inverso y la pérdida de su fondo es mayor a la pérdida promedio para igual fondo administrado por los competidores de la AFP en que cotiza, su AFP debe compensarlo con recursos provenientes del encaje, es decir, con cargo a los recursos que los accionistas (dueños de las AFP) deben provisionar precisamente para compensar a sus afiliados.

7. «LAGOS: *AUMENTO DE LA ESPERANZA DE VIDA*. Hasta el 2004 se estimaba la vida de una persona hasta los *85 años*, ahora se estima en *110 años*, con lo que se baja automáticamente la pensión de Retiro Programado».

Las expectativas de vida no se fijan en la ley. En la ley lo que se establece son las Tablas de Mortalidad para el cálculo de la pensiones. Se confunde esperanza de vida promedio con edad máxima considerada en las tablas de mortalidad.

Al igual que en el resto del mundo, la población chilena ha aumentado su expectativa de vida como resultado del desarrollo económico, la evolución del sistema de salud, mayor acceso a alimentación y otros factores como acceso a servicios básicos, en especial, agua potable y energía eléctrica y la erradicación progresiva de campamentos, entre otros materias de política pública en las últimas décadas. Plantear que las personas hoy viven menos de lo que efectivamente están viviendo es un error y este sinceramiento con la realidad, tiene un efecto no menor: en general, para los nuevos pensionados el ahorro previsional debe repartirse en más años y, por tanto, financiar un mayor tiempo de sobrevida de esas personas. Si esta variable no se considera cuando se calcula la pensión de un afiliado, lo que ocurre es que cuando ese pensionado sobrepase una cierta edad, ya no tendría pensión para los años adicionales de sobrevida.

La Tabla de Mortalidad 2014 -que es la que actualmente se considera para el cálculo de las pensiones- hoy fija como máximo de sobrevida los 110 años, pero esto no significa que se considera que el colectivo de los pensionados tiene una esperanza de vida de 110 años. Son cosas distintas. Establecer como máximo de sobrevida los 110 años se utiliza como referencia para estimar la probabilidad, aunque sea reducida, de que personas a edades avanzadas sobrevivan hasta los 110 años.

Entonces, de acuerdo a las Tablas de Mortalidad 2014, una mujer que en 2018 tenía 60 años tiene un 0,2% de probabilidad de alcanzar los 110 años, es decir, dos de cada 1.000 mujeres lo lograrían. Y en el caso de un hombre que en 2018 tenía 65 años, dicha probabilidad es de 0,01%, es decir, uno de cada 10.000. De esta manera, considerando estas probabilidades, lo que hace la Tabla de Mortalidad 2014 es proyectar que una mujer de 60 años en 2018, tiene una expectativa de vida de 90,7 años, y un hombre que en 2018 tenía 65 años, tiene una expectativa de vida de 85,6 años. Con esta información es que se calculan las pensiones, de manera que si una mujer de 60 años se pensiona, lo que se calcula es una pensión por los próximos 30 años. Y si es un hombre el que se pensiona a los 65 años, se le calcula la posibilidad de recibir pensión por los próximos 21,6 años.

8. «Además, el 2002 se *CREAN LOS MULTIFONDOS*, de modo que *el riesgo bursátil se traspasa al afiliado*. (los fondos *A* han tenido hasta *40%* de perdidas)».

En 2002, por ley se crearon los multifondos de pensiones para que cada persona pudiera tener su ahorro previsional en un tipo de fondo adecuado a su edad y según su disposición o no a mayor riesgo.

Cada multifondo tiene una cartera o portafolio de inversiones que se caracteriza por su diversificación y por la sintonía que debe tener con el perfil de riesgo de los afiliados que están en uno o dos de esos cinco fondos. Las personas dan cuenta de su interés o no por invertir sus ahorros previsionales cuando deciden en cuál de los cinco fondos de pensiones quieren cotizar y, cuando no lo hacen, la normativa señala que deben ser asignados a uno de los cinco fondos según su edad.

De los cinco fondos, el Fondo C, cuyo perfil de inversiones es moderado o intermedio, es el que se usa como referencia para hablar de la rentabilidad promedio de los fondos de pensiones chilenos.

En el extremo superior de los multifondos están los fondos A y B, los que se caracterizan por tener una mayor exposición al riesgo. Como su cartera está principalmente orientada en inversiones de renta variable (acciones), en el largo plazo ofrecen una probabilidad de mayor retorno. Esto hace que los fondos A y B sean adecuados para quienes aún tienen muchos años para pensionarse y que, además, tienen mayor disposición al riesgo.

En el extremo inferior están los fondos menos riesgosos: el D y E. Estos son más indicados para aquellas personas a quienes les restan menos años para el retiro, por cuanto están preferentemente invertidos en instrumentos de renta fija, los cuales son por definición menos rentables, pero algo más seguros.

El riesgo bursátil de las inversiones siempre ha sido de cargo de los afiliados y siempre existen períodos de bajas rentabilidades. Sin embargo, desde la creación de los multifondos lo que se observa es que los fondos de pensiones de mayor riesgo muestran los mayores retornos. Los datos muestran que cada vez que han enfrentado períodos de baja rentabilidad o inclusos pérdidas, esto se ha recuperado en el tiempo. Hay que pensar que los fondos de pensiones son de largo plazo y hay que tener esa perspectiva de tiempo al evaluar el resultado de las inversiones que se realizan con ellos.

Se puede afirmar que ninguno de los cambios ocurridos con la creación de los multifondos afectó a los afiliados, pues en la práctica la rentabilidad mínima sigue funcionando con la misma lógica de siempre: si a una AFP le va muy mal respecto al promedio del sistema, esa administradora debe compensar a los afiliados. Nuevamente, es falso afirmar que se eliminaron garantías de rentabilidad absolutas, porque nunca han existido rentabilidades con pisos absolutos garantizados.

9. «HUBO CAMBIOS EN LA RENTABILIDAD MÍNIMA CON LA CREACIÓN DE LOS MULTIFONDOS, QUE TRASPARON EL RIESGO A LOS AFILIADOS EN VEZ DE A LAS AFP».

La creación de los multifondos de pensiones no implicó cambios importantes en cuanto a la rentabilidad mínima, por cuanto la rentabilidad mínima sigue funcionando con la misma lógica de siempre, solo que adaptada a la existencia de cinco fondos: si a una AFP le va muy mal respecto al promedio, debe compensar a los afiliados. Esto no ha cambiado.

En el sistema de pensiones chileno, basado en la capitalización individual obligatoria, nunca ha existido una norma o artículo legal que comprometa rentabilidades con pisos absolutos garantizados. De esta manera, es falso afirmar que con la creación de los multifondos se eliminaron garantías de rentabilidad absoluta, por cuanto no es posible eliminar algo que jamás ha existido en la legislación.

10. «BACHELET: Primer gobierno, *AFP NO ASEGURAN GANANCIA MINIMA*. Deroga el inciso final del art 37, *eliminando definitivamente los mecanismos de rentabilidad mínima del sistema*».

Nuevamente, se reitera que nunca ha existido una rentabilidad garantizada en el sistema de pensiones. Con la creación de los multifondos de pensiones, lo que se modificó en septiembre de 2002 fueron las bandas de rentabilidad mínima para adecuarlas a los distintos riesgos y volatilidades que tienen los distintos tipos de fondos.

Respecto de lo planteado sobre el artículo 37, «Deroga el inciso final del art 37, *eliminando definitivamente los mecanismos de rentabilidad mínima del sistema*», lo que se busca es generar confusión, ya que no es efectivo lo que se plantea.

La Ley 20.255 de 2008, que crea la reforma previsional y establece el Pilar Solidario, lo que hizo fue eliminar la Reserva de Fluctuación de Rentabilidad (RFR), de manera que no sólo NO se transfiere el riesgo de pérdidas a los afiliados, sino que, por el contrario, ese riesgo se dejó radicado en la AFP, ya que a partir de esta modificación legal se estableció que los déficits respecto de la rentabilidad mínima son cubiertos sólo por el encaje de propiedad de las AFP (es decir, las provisiones que deben hacer los accionistas para compensar a los afiliados). Es por ello que la modificación al artículo 37 dice relación con eliminar la RFR como mecanismo de resguardo de los propios afiliados y manteniendo, entonces, como mecanismo de resguardo el encaje regulado en el artículo 40 del DL 3.500 que NO se modificó.

11. «Además, *los fondos quedan sujetos a embargos por parte de demandas que afecten al afiliado* en los tribunales».

No es efectivo, como se señaló en la respuesta 1. Desde el inicio del sistema los fondos de pensiones de los afiliados son inembargables.

Con el tiempo, lo que se ha establecido es una serie de cambios para dar mayor equidad de género en los beneficios del sistema de pensiones al alero del Pilar Solidario. En este último caso, por ejemplo, con el bono por hijo nacido vivo y en caso de divorcio, la posibilidad de traspaso de fondos desde la cuenta de capitalización individual del cónyuge que debe compensar, hacia la cuenta de capitalización del cónyuge compensado. Este cambio permite compensar, por lo general, a las mujeres que habiéndose dedicado al cuidado de los hijos tienen períodos sin cotizaciones o salieron del mercado laboral, quedando en condiciones desfavorables para construir su pensión. Pero también se registran casos de hombres que han sido compensados por sus cónyuges.

12. «El 48% de los afiliados cree que el dinero es de las AFP. Existen dos sociedades distintas: las AFP y los fondos de los trabajadores». «Los directores de las AFP se tomaron el directorio del Fondo y con nuestro dinero deciden los Directores de las principales empresas del país.» «Directorio de AFP es el mismo que el del Fondo de Pensiones».

Los fondos de pensiones no son sociedades anónimas; los fondos de pensiones son los ahorros previsionales de los trabajadores y son exclusivamente de su propiedad. Las administradoras de fondos de pensiones (AFP), que son las empresas que gestionan los ahorros previsionales, sí son sociedades anónimas y, por tanto, están obligadas por ley a constituir un directorio.

La ley, sin embargo, va más allá y dado que las AFP tienen un rol fiduciario respecto de los fondos de pensiones (como administradoras deben velar por la integridad de esos recursos), aquellas personas que integran los directorios de cada AFP son responsables de que las administradoras presten un buen servicio y de velar para que los recursos previsionales sean invertidos según la legislación vigente, con el objetivo de obtener la mejor rentabilidad posible para beneficio de los dueños de esos recursos, es decir, de los afiliados y cotizantes.

13.»Hubo modificaciones constantes que nos perjudicaron»:

a) «Ley 19.641 de 1999. Por ley el Fondo C, que era el único existente no podía perder en 12 meses, debiendo compensar el 100% de la pérdida ‘llevaban 6 meses con pérdida y AFP ejercieron lobby y se creó el Fondo E que puede tener 100% de pérdida sin compensar. Se perdió la garantía de nunca puedes perder en un año calendario’.»

Nunca ha existido una garantía en el sistema de pensiones respecto de una rentabilidad absoluta de los fondos de pensiones. Tampoco se ha fijado una compensación en caso que los fondos obtengan rentabilidades negativas per sé. Cuando se habla de rentabilidad mínima, por lo tanto, no puede confundirse -como parece ser el caso- con una garantía a todo evento para los fondos que les impida registrar pérdidas. Esto jamás ha existido en la legislación.

Entonces, ¿qué es la rentabilidad mínima? La rentabilidad mínima es un mecanismo que compensa a los afiliados cuando la rentabilidad de su fondo es muy inferior al promedio de rentabilidad obtenido por todos los fondos del mismo tipo en un período determinado. En el caso que el fondo de pensiones esté bajo la rentabilidad mínima, la AFP en la que cotiza el afiliado le debe compensar con su patrimonio dicho diferencial. Además, la rentabilidad mínima puede ser tanto positiva como negativa. Es decir, una AFP necesitaría compensar a sus afiliados incluso si el fondo renta positivo, si esto es muy por debajo de los fondos del mismo tipo de las otras AFP.

Con anterioridad a la Ley 19.641, que creó el Fondo 2 en las AFP, la norma de rentabilidad mínima mensual se calculaba en base a la rentabilidad real de los últimos 12 meses del fondo de pensiones. A partir de dicho cambio legal, se mantiene el esquema básico de rentabilidad mínima, de tal manera de preservar sus ventajas y se perfeccionan algunas deficiencias que presentaba este mecanismo en relación con los siguientes aspectos:

– La evidencia empírica indicaba que la evaluación de la administración de cartera en períodos cortos de tiempo, un año en el caso de la rentabilidad mínima, no permitía diferenciar adecuadamente la calidad de la administración de factores aleatorios que pudieran afectar las inversiones.

– Una finalidad del sistema de pensiones es el ahorro a largo plazo, por lo que las inversiones de las administradoras son también de largo plazo.

Por lo tanto, el cambio legal mantuvo la obligación de las AFP de cumplir con la rentabilidad mínima en forma mensual. Lo único que se modificó fue la base de cálculo para la aplicación de la regla y se adaptó la norma de medición de rentabilidad mínima al horizonte de inversión de los fondos de pensiones. A su vez, se introdujeron los cambios necesarios para que la rentabilidad mínima se calculara por cada tipo de fondo de pensiones, ya que con posterioridad a la ley existirían dos fondos.

Por último, la Ley 19.641 mantuvo la obligación de las AFP de responder por la rentabilidad mínima con el encaje de su propiedad, encaje que es una provisión que deben hacer los dueños y/o accionistas de la AFP por un equivalente al 1% del fondo de pensiones que administran.

b) «Ley 19.795 de 2002: ‘un buen fin, crear multifondos… letra chica y mano negra ¿qué fue lo que puso? Las «comisiones fantasmas’… «.

«Las AFP dicen que cuando estás sin trabajo no pagas comisión, eso era cierto hasta el año 2002, fecha a partir de la cual permiten cobrar una comisión del Fondo acumulado, ‘en el ejemplo alguien juntó 100 millones de pesos y está sin trabajo y está en el Fondo A, le cobran $500.000 al año, de su Fondo acumulado, de comisión. Esa es la comisión fantasma'».

Todos los administradores de inversión o de recursos de terceros cobran una comisión a sus clientes por administrar esos fondos. Dicha comisión, fijada con anterioridad, se descuenta de la rentabilidad que obtiene la inversión en un período determinado. Es un mecanismo común del sistema financiero y está en la lógica de cualquier transacción comercial: por un producto o servicio, se debe pagar un valor.

Como se trata de un mecanismo normal en el sistema financiero, ninguna ley creó ninguna comisión de este tipo. Las comisiones de intermediación siempre han existido, pero los fondos de pensiones no las pagaban, porque no habían invertido en estos instrumentos.

Esto cambió en 1990 con la Ley 18.964 que permitió, por primera vez, que los fondos de pensiones invirtieran en cuotas de fondos de inversión nacionales. Luego, la Ley 19.301, de marzo de 1994, autorizó que los fondos de pensiones pudieran estar invertidos en cuotas de fondos mutuos y de inversión extranjeros. Debido a ello, los fondos de pensiones debieron pagar las comisiones de administración respectivas, lo cual se justificaba con el propósito de encontrar los instrumentos que permitieran la mayor rentabilidad posible para los afiliados.

Como esas comisiones de administración no estaban reguladas, la Ley 19.795, de 2002, que creó los multifondos en el sistema de pensiones, por primera vez les puso límites. Es decir, contrario a lo que se señala, esta ley no sólo no creó esas comisiones, sino que les estableció una regulación que permitió fijar topes máximos. Así, se puso techo a las comisiones que se pueden pagar a fondos de inversión, fondos mutuos y a otros emisores de títulos, definidos en el Régimen de Inversión de los Fondos, que incluyen comisiones en el precio. Se definió, también por primera vez, que los excesos que pudieran existir por sobre las comisiones máximas de intermediación deben ser pagados por las AFP.

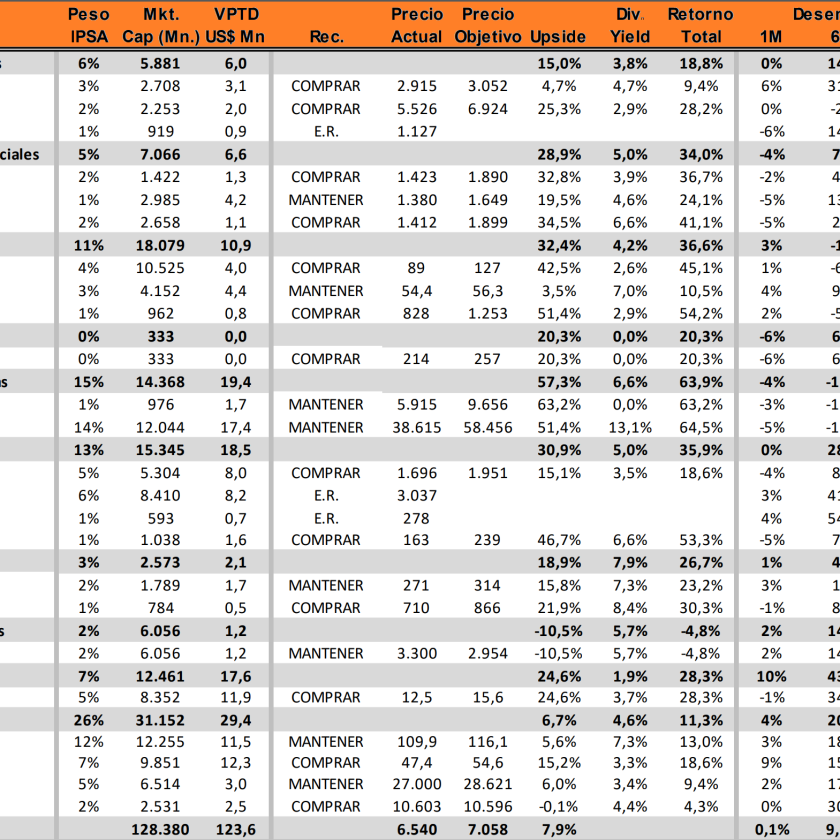

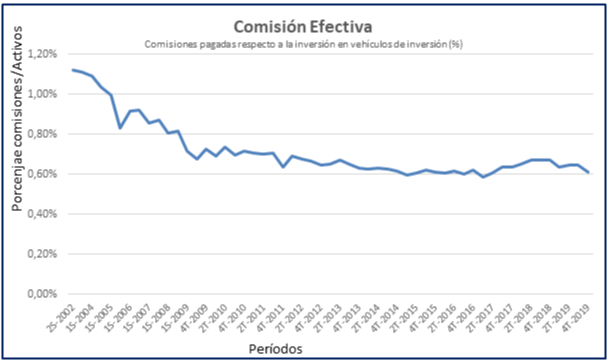

Además, las comisiones efectivamente pagadas por los fondos de pensiones a vehículos de inversión han ido disminuyendo en el tiempo, pasando desde un 1,12% en 2002, a un 0,61% de la inversión en 2019. Esto se puede observar en el siguiente gráfico:

c) «Ley 20.255 de 2008: Antes por ley el Retiro Programado, que es la jubilación en la AFP era un promedio ponderado del Fondo E, rentaba un 8% promedio, algo objetivo y se le pasa todo el poder al Superintendente de Pensiones para que él determine. Él determina en vez de un 8% al año un 2,9%. ¿Resultado? Las pensiones desde ese año han caído un 22%.». Hay un problema de conflicto de interés para que se elija la pensión de RV, se pasó de 15 % de los trabajadores a 40% que eligen RV».

Contrario a lo que se plantea, el objetivo del cambio fue proporcionar un criterio técnico para el cálculo de los retiros programados para que representara mejor la rentabilidad esperada de los fondos de pensiones.

Antes de 2008, la tasa de interés técnica del retiro programado (TITRP; el retiro programado es una modalidad de pensión ofrecida por las AFP) se calculaba ponderando 80% la tasa de las rentas vitalicias y 20% la rentabilidad de los fondos de pensiones de los últimos 10 años. Se calculaba una tasa para cada tipo de fondo. En 2008 se cambió completamente la metodología para utilizar una tasa única, sin variaciones entre fondos ni AFP. La nueva metodología se dictó mediante el Decreto Supremo Conjunto N° 79, de 2008, de los Ministerios de Hacienda y de Trabajo y Previsión Social.

Posteriormente, este decreto se modificó mediante el Decreto Supremo N°19 de 2013, el cual establece que la TITRP corresponde a la tasa equivalente derivada de un vector de tasas de interés que resulta de sumar a una estructura temporal de tasas de interés real, denominada «Curva Cero Real», un exceso de retorno por sobre el retorno libre de riesgo.

El Decreto se ha modificado posteriormente por los decretos supremos conjuntos Nº 72, de 2016, Nº 108 de 2018, y N°47 de 2019. Este último decreto establece que la TITRP se calcule usando una ponderación de 80% de la tasa equivalente (curva cero real + spread) y 20% de rentabilidad promedio de los fondos en los últimos 10 años. Para esta último parámetro, se ponderan los fondos C, D y E en 20%, 60% y 20%, respectivamente. La tendencia de la rentabilidad de los fondos de pensiones C, D y , se incorpora con el objetivo de reflejar la rentabilidad esperada en instrumentos de renta variable y moneda extranjera. Asimismo, se otorga mayor estabilidad a la TITRP, debido a que no depende completamente de la evolución de la renta fija.

14. «Gobierno de Piñera: envía reforma para aumentar la productividad ‘buen fin, letra chica: la única multa que tienen las AFP, si no cumplían un promedio de rentabilidad, era pagar 100% del encaje y la multa se le bajó a criterio del Superintendente entre un 100% y un 1%».

Hasta el año 2011, la legislación señalaba que las multas por cada día de déficit de encaje ascendían al monto del déficit, lo cual, según los análisis realizados en esa época, resultaba adecuado en los inicios del sistema de pensiones, cuando el tamaño de los fondos de pensiones era pequeño, pero ya no para el tamaño de los fondos de la época.

Por esta razón, en 2011 se promulgó la Ley 20.552 que estableció que el monto de multa resultaba excesivo, dada la relación entre el tamaño de los fondos de pensiones y el patrimonio de las AFP. Para resolver el punto, se estableció en la ley un rango para la aplicación de la multa, que va entre el 1% y el 100% del déficit (similar a la multa por déficit de custodia de las inversiones que existía a esa fecha), lo que da un margen de flexibilidad para aplicar las multas de acuerdo a criterios que la misma ley estableció: las causas y cuantía del déficit, y el entero de los déficit por las AFP en los plazos indicados.

15. «En el actual proyecto de Reforma Previsional le dieron poder al Superintendente de Pensiones de efectuar mega cambios masivos al Fondo B».

Esta afirmación es absolutamente falsa. No existe tal disposición en el proyecto de reforma previsional ni en ninguna otra iniciativa legal. Los traspasos de fondos es una decisión de los afiliados y sólo en el caso de aquellos que no eligen en qué fondos cotizar, se les asigna a un fondo de acuerdo a lo establecido en la ley, no existiendo discrecionalidad del superintendente de Pensiones para ello.

16. «En el programa de campaña del actual gobierno se decía que con un click se produciría un cambio de fondo, lo que se contradice con la actual propuesta de cambio legal que se discute en el Congreso para regular los traspasos entre fondos».

La afirmación es engañosa. Entre las medidas que proponía el programa de gobierno en materia previsional se consideraba la posibilidad de cambiarse de AFP, no de fondo de pensiones, con sólo un click o movimiento en línea. Esto ya fue implementado y está vigente desde el segundo semestre de 2019 y ha sido ampliamente utilizado por los afiliados al sistema.