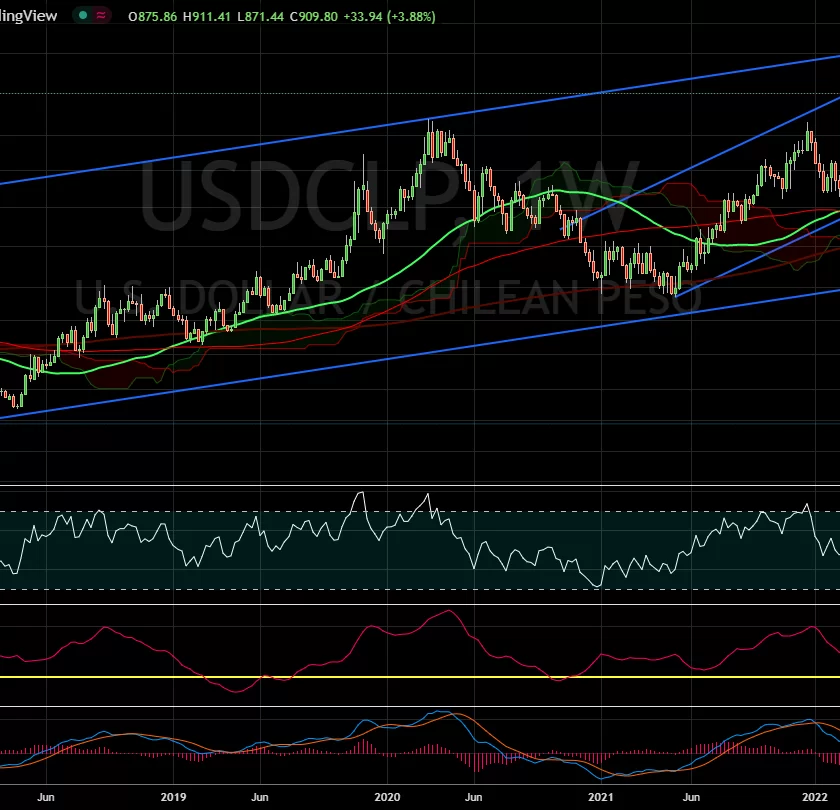

No se deje engañar por el retroceso en el dólar estadounidense de este martes porque el dólar todavía podría fortalecerse antes de que fin de año. Casi todas las monedas Majors se recuperaron hoy debido a factores locales y no a un cambio en la demanda por dólares estadounidenses o de los fundamentos económicos. Hasta el momento no han habido datos nuevos y las acciones se consolidaron después de la caída del Lunes. La fortaleza del USD / JPY, que está rondando los niveles de 114 y cerca de los máximos de 1,5 años es una confirmación del dominio del dólar. Para responder a la pregunta de si el dólar se fortalecerá o no, debemos revisar las 4 razones principales por las que ha estado subiendo este año.

4 razones por las que el dólar americano (USD) sigue fortaleciéndose:

- Buenos datos fundamentales.

- Tasas de interés subiendo.

- Presión del mercado accionario.

- Política comercial.

Tres de estos factores aún atraerán a los inversores al dólar. La Reserva Federal no nos dará una razón para cuestionar la dirección de su política hasta Diciembre, mientras que la fortaleza del dólar sigue afectando las ganancias corporativas. Esto mantendrá las acciones bajo presión y aumentará el riesgo de nuevas caídas causando que los inversionistas se refugien en dólares estadounidenses. A la vez, tenemos muy pocas razones para creer que la Administración de Trump cambiará sus políticas comerciales proteccionistas. El único riesgo son los datos de Estados Unidos. Esta semana tenemos Precios al consumidor y Ventas minoristas prontas a ser publicadas. Ambos informes tienen una influencia directa en la política de la Fed y determinarán la confianza del mercado en los pronósticos de la Fed. Los economistas están apostando por un aumento en el IPC después del fuerte IPP (Índice de Precios al Productor), pero como los precios del petróleo cayeron un 10% el mes pasado (y colapsaron aún más el martes), la inflación podría estar por debajo de las expectativas. Las ventas minoristas podrían decepcionar simplemente porque el crecimiento de los salarios se desaceleró y las expectativas son altas. No obstante, si los datos son buenos, la Reserva Federal será vindicada y los inversionistas tendrán la confianza de llevar el USD / JPY a 115.

Los otros factores que podrían sofocar el repunte del dólar provienen del extranjero. La moneda de mejor desempeño del martes fue la libra esterlina, que se disparó apoyada por desarrollos en el Brexit. Al parecer, la Unión Europea y el Reino Unido han llegado a un acuerdo sobre cómo manejar la frontera irlandesa. La primera ministra May se reunirá con sus ministros el martes por la noche, mientras que el gabinete y la UE se reunirán por separado el miércoles, lo que significa que un acuerdo del retiro podría hacerse público antes del fin de semana. Los operadores del Sterling están operando con cautela, pero si hay un acuerdo sobre el Brexit, el GBP/USD podría ajustarse a 1.31 y más. La libra británica también encontró apoyo de los datos del Reino Unido, aunque la tasa de desempleo aumentó en septiembre, las ganancias semanales promedio aumentaron un 3%, frente al 2,8% del mes anterior. Un acuerdo sobre el Brexit y el aumento de los salarios le dará al Banco de Inglaterra la confianza para comenzar a hablar de alzas de tasas nuevamente. El Sterling permanece en foco el miércoles, ya que estaremos atentos a lo último sobre el Brexit y el lanzamiento del IPC del Reino Unido.

Hay informes de que Italia ha acordado un déficit presupuestario del 2,4% para el próximo año y mantener un objetivo de crecimiento del 1,5%. El mes pasado, la Unión Europea tomó la decisión sin precedentes de rechazar el presupuesto de Italia y advirtió que los cambios insatisfactorios podrían dar lugar a sanciones y multas. No está claro si estos ajustes satisfarán a la UE, pero en función de la respuesta invariable del Euro, los inversores no están impresionados. Los últimos informes económicos de la zona euro también fueron mixtos. Según la encuesta ZEW, los inversores se mostraron más pesimistas respecto de las perspectivas para la eurozona y la economía alemana, pero más optimistas sobre las condiciones actuales en Alemania. Las cifras del PIB en el tercer trimestre de Alemania están programadas para su publicación el miércoles y el riesgo es a la baja para este informe, ya que las ventas minoristas y el comercio se debilitarán entre julio y septiembre. A diferencia de otras monedas importantes, el EUR / USD se mantiene en una tendencia bajista profunda hasta que vuelva a subir por encima de 1.14.

La historia más importante del día fue el petróleo, que cayó más del 8% intradía, lo que marcó el 12º día consecutivo de debilidad. El llamado del presidente Trump para que Arabia Saudita no reduzca la producción junto con la OPEP aceleró la caída del crudo y llevó al petróleo a su nivel más bajo desde noviembre de 2017. Hasta ahora, el impacto en el dólar canadiense ha sido limitado, pero será muy difícil para el USD /CAD caer si los precios del petróleo siguen bajando. Los dólares australianos y neozelandeses también se movieron al alza debido a los informes de que Estados Unidos y China sostendrán conversaciones en la próxima reunión del G20.

Lamentablemente, es poco probable que estas conversaciones den resultado significativo, ya que la política comercial en estos días está determinada por la voluntad del presidente y hasta ahora, no hay razón para creer que va a cambiar su postura y frenar la tercera ronda de aranceles en China. Con eso en mente, todavía nos gustan los dólares australianos y neozelandeses después de las recientes mejoras en los datos. Los números del mercado laboral australiano de esta semana también deberían ser buenos.

Artículo traducido desde Investing.com por Kathy Lien, Managing Director de FX Strategy para BK Asset Management.